L’incertitude des tarifs douaniers : comment les PME canadiennes peuvent-elles s’adapter?

La récente imposition de tarifs douaniers par les États-Unis a confronté de nombreuses petites et moyennes entreprises (PME) canadiennes à de nouveaux défis, avec des taux pouvant atteindre 25%. Bien que les tarifs douaniers ne soient pas une nouveauté dans le commerce international, l’ampleur et l’imprévisibilité de ces mesures obligent de nombreuses entreprises à repenser leurs stratégies. Face à la hausse des coûts, aux perturbations des chaînes d’approvisionnement et à l’évolution des politiques commerciales, les entreprises doivent s’adapter afin de maintenir leur position. Heureusement, les accords commerciaux et les programmes gouvernementaux du Canada offrent aux PME les outils nécessaires pour diversifier et développer leurs activités à l’international. Avec de nombreuses ressources disponibles, les entreprises qui agissent maintenant seront mieux placées pour relever ces défis commerciaux et saisir de nouvelles opportunités.

L’impact des tarifs douaniers américains sur les PME canadiennes

Comme plus de 70 % des exportations canadiennes sont acheminées vers les États-Unis, la menace de tarifs douaniers représente un risque important pour les PME canadiennes. L’augmentation des coûts pourrait rendre les produits canadiens moins compétitifs, forçant les entreprises à absorber ces dépenses ou à les répercuter sur les consommateurs, ce qui, dans les deux cas, réduit les marges bénéficiaires.

Au-delà des coûts, l’incertitude persistante entourant la politique commerciale des États-Unis complique la planification à long terme. Face au risque d’une nouvelle augmentation des tarifs ou d’une modification de la réglementation, de nombreuses entreprises hésiteront à investir dans l’expansion ou l’amélioration de leurs infrastructures. Par ailleurs, les acheteurs américains pourraient se tourner vers d’autres fournisseurs, diminuant ainsi la demande pour les exportations canadiennes.

Compte tenu de ces risques, la diversification vers de nouveaux marchés est plus essentielle que jamais pour les PME canadiennes.

Réponses stratégiques pour les PME canadiennes

Bien que l’impact des tarifs douaniers américains soit considérable, les PME canadiennes disposent de plusieurs options stratégiques pour y faire face et même prospérer sur de nouveaux marchés. Il est temps pour elles de tirer parti des soutiens disponibles, tels que les subventions gouvernementales, les aides financières et les incitatifs fiscaux visant à atténuer les contraintes économiques. Par ailleurs, les entreprises qui cherchent à protéger leurs activités se doivent d’explorer d’autres fournisseurs et de diversifier leurs marchés au-delà des États-Unis. En disposant des ressources adéquates et en adoptant des stratégies proactives, les PME canadiennes peuvent renforcer leur résilience et assurer leur croissance à long terme.

Exploiter les accords commerciaux

Le Canada bénéficie d’un réseau étendu d’accords de libre-échange qui permet aux entreprises d’accéder à divers marchés internationaux et dans des conditions avantageuses. Les principaux accords sont les suivants :

Au-delà des accords commerciaux, plusieurs organismes soutiennent l’expansion internationale des PME. Le Service des délégués commerciaux du Canada (SDC) fournit des services de conseil en matière d’exportation, aidant les entreprises à naviguer les marchés étrangers et à identifier les opportunités. Exportation et développement Canada (EDC) et la Banque de développement du Canada (BDC) offrent du financement supplémentaire, des prêts et des conseils d’experts pour soutenir les PME dans leurs efforts de croissance internationale.

Explorer de nouveaux marchés grâce aux subventions à l’exportation

L’expansion vers de nouveaux marchés internationaux est l’un des moyens les plus efficaces pour les PME de réduire leur dépendance à l’égard des États-Unis. Pour soutenir cette transition, plusieurs programmes gouvernementaux offrent un soutien financier, aidant les entreprises à compenser les coûts et à accélérer l’expansion de leurs marchés. Parmi les principaux programmes disponibles :

| CanExport PME | Couvre jusqu’à 50% des coûts éligibles liés à l’expansion à l’international. Le financement peut être utilisé pour les voyages d’affaires, les salons d’exposition, les études de marché et la protection de la propriété intellectuelle. |

| Exportation créative Canada | Finance le marketing, les manifestations commerciales et l’adaptation du contenu vers l’international pour les industries créatives, couvrant jusqu’à 75% des coûts éligibles. |

| Partenariat canadien pour une agriculture durable | Fournit jusqu’à 2 millions de dollars par projet chaque année pour les entreprises agroalimentaires qui se développent à l’étranger. |

| Programme d’expansion des exportations de l’Alberta | Couvre les coûts des manifestations commerciales internationales pour les PME de l’Alberta, y compris les indemnités journalières et 50% des frais d’inscription. |

| Programme de développement des exportations en Nouvelle-Écosse | Couvre jusqu’à 50% des coûts pour les entreprises de la Nouvelle-Écosse qui se développent à l’international, y compris les études de marché, les salons d’exposition et le marketing des exportations. |

| Creative BC Fonds pour l’expansion du marché | Finance le marketing, les salons et les stratégies d’exportation pour les éditeurs et éditrices basés en Colombie-Britannique qui se développent à l’international. |

| Programme de soutien à la commercialisation et à l’exportation (PSCE) | Couvre jusqu’à 50% des coûts pour les PME québécoises qui se développent à l’international, y compris le marketing, les conseils à l’exportation et les salons d’exposition. |

Pour une liste plus exhaustive, cliquez ici.

Préparation pour bénéficier d’une subvention à l’exportation

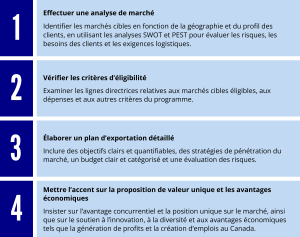

L’obtention de subventions à l’exportation nécessite une planification minutieuse et un dossier bien structuré. Pour améliorer leurs chances d’obtenir une subvention, les PME doivent retenir les points suivants :

Réflexions finales

Les tarifs douaniers américains récemment imposés soulignent l’importance pour les PME canadiennes de diversifier leurs marchés. En tirant parti des accords commerciaux, en accédant aux subventions à l’exportation soutenues par le gouvernement et en s’ouvrant à de nouveaux marchés internationaux, les entreprises peuvent renforcer leur présence mondiale et réduire leur dépendance à un seul partenaire commercial. Alors que la dynamique commerciale évolue, ces initiatives stratégiques constituent des leviers essentiels pour aider les PME à rester compétitives et à saisir de nouvelles opportunités de croissance dans une économie mondiale en mutation.

Pour bénéficier de conseils d’experts et d’un soutien dans la gestion de ces changements, contactez-nous dès aujourd’hui.